Contractkeuze en inrichting pensioenregeling

Een pensioenregeling is een arbeidsvoorwaarde en kan van meerwaarde zijn voor een werkgever, bijvoorbeeld om werknemers aan te trekken of deze juist te behouden. Als pensioenadviseur is het belangrijk om de werkgever te adviseren over de afwegingen bij de te maken keuzes voor de inrichting van de nieuwe pensioenregeling en te begeleiden bij het keuzeproces. Wat past bij de onderneming, waaraan moet de nieuwe pensioenregeling (en de uitvoering daarvan) voldoen?

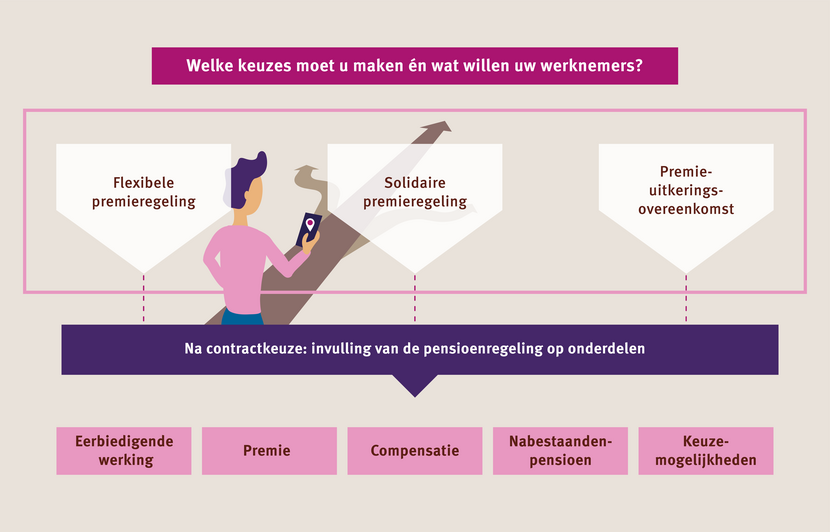

Contractkeuze

In het nieuwe pensioenstelsel kan gekozen worden uit drie soorten premieregelingen, namelijk de solidaire- of flexibele premieregeling en de premie-uitkeringsovereenkomst. De verschillende premieregelingen kennen overeenkomsten, maar ze verschillen in de wijze waarop de rendementen en risico’s worden verdeeld/gedeeld over de persoonlijke pensioenvermogens van de deelnemers. Daarnaast verschilt de mate van keuzevrijheid en flexibiliteit.

Ook binnen de solidaire- en flexibele premieregeling moeten keuzes worden gemaakt: bij bepaalde keuzes kunnen een solidaire en flexibele premieregeling dichtbij elkaar liggen als het gaat om het delen van risico’s. Bij de premie-uitkeringsovereenkomst zijn er geen mogelijkheden voor het delen van risico’s.

Een afgewogen keuze maken voor één van de drie premieregelingen in het arbeidsvoorwaardelijk overleg is belangrijk. Iedere onderneming is uniek; de wensen en behoeften ten aanzien van pensioen hangen onder meer af van het werknemersbestand.

Een uitgebreide uitwerking van de drie soorten premieregelingen kunt u hier nalezen.

Inrichting van de pensioenregeling

Een pensioenregeling bestaat uit meerdere elementen. Naast een ouderdomspensioen kan ook een nabestaandenpensioen of een regeling bij arbeidsongeschiktheid onderdeel uitmaken van de pensioenregeling. Ook moet er worden nagedacht over de hoogte van de beschikbare premie: wat is een adequate pensioenregeling voor de werkgever én de werknemers en wat mag dat kosten?

Nabestaandenpensioen

Het element van de pensioenregeling dat het meeste wijzigt met de komst van het nieuwe pensioenstelsel is het nabestaandenpensioen. Het is als adviseur dan ook goed om hier extra aandacht aan te besteden. De wijzigingen hebben met name betrekking op het nabestaandenpensioen vóór pensioendatum.

Lees hier de uitgebreide informatie over de wijzigingen en de gevolgen voor het nabestaandenpensioen bij het einde dienstverband. In onderstaande animatie wordt het nabestaandenpensioen en de wijzigingen toegelicht.

[Beeldtitel]

Het belang van het nabestaandenpensioen

Logo Werken aan ons pensioen

[Voice-over]

Een situatie waar we liever niet aan denken is het overlijden van een collega, partner of jezelf.

Iedereen hoopt lang gezond te blijven. Toch is het verstandig om hier bij stil te staan. Het doel van een nabestaandenpensioen is het opvangen van een deel van het inkomensverlies van de nabestaanden, bij overlijden van partner of ouder.

Het nabestaandenpensioen bestaat uit drie elementen:

Nabestaandenpensioen bij overlijden voor pensioendatum.

Nabestaandenpensioen bij overlijden op of na pensioendatum.

En wezenpensioen.

Deze animatie gaat over het nabestaandenpensioen bij overlijden voor de pensioendatum.

De mate waarin het inkomensverlies bij overlijden van een partner wordt opgevangen is de optelsom van de drie pijlers. Voor een bepaalde groep is er een inkomensvoorziening vanuit de overheid: de Algemene nabestaandenwet, afgekort ANW. De nabestaande kan alleen aanspraak maken op de ANW als er kinderen zijn onder de 18. Of als de nabestaande voor 45% of meer arbeidsongeschikt is en voldoet aan de overige voorwaarden zoals bijvoorbeeld een inkomenstoets.

De tweede pijler is een nabestaandenpensioen via de pensioenregeling van de werkgever. Een nabestaandenpensioen is geen verplicht onderdeel van de pensioenregeling, maar wel gebruikelijk. Naast een nabestaandenpensioen kan een ANW-hiaatverzekering onderdeel zijn van de pensioenregeling. Deze ANW-hiaatverzekering dekt deels het inkomensverlies bij overlijden. Ook als er geen recht is op de basisvoorziening de ANW-uitkering vanuit de overheid.

De derde pijler zijn de aanvullende voorzieningen die je zelf kunt regelen in de privésfeer. Denk bijvoorbeeld aan een overlijdensrisicoverzekering, een lijfrente, banksparen of sparen. Een overlijden heeft vaak ingrijpende gevolgen voor de nabestaanden. Naast het emotionele aspect kan ook een inkomensverlies groot zijn. Hoe groot het inkomensverlies is, hangt af van de optelsom van de drie pijlers. Het nabestaandenpensioen uit de pensioenregeling via de werkgever is een belangrijk onderdeel van het opvangen van het inkomensverlies bij overlijden van de partner. Hoeveel van het inkomensverlies wordt opgevangen hangt af van de pensioenregeling van de werkgever.

Het maakt uit of het partnerpensioen 5% of 50% van het pensioengevend salaris is. De werkgever en de ondernemingsraad hebben ongeacht hun rol bij de vormgeving van het nabestaandenpensioen, altijd een belangrijke andere rol.

Het wijzigen van de pensioenregeling is een goed moment om medewerkers te wijzen op het belang van het goed regelen van de financiële situatie. Het is belangrijk dat men zich bewust is van wat er wel en niet is geregeld via de werkgever. Op basis hiervan kunnen in de privésfeer aanvullende voorzieningen worden getroffen als dat nodig is.

De ondernemingsraad en de werkgever hebben een belangrijke informatieve functie.

[Pijler 2]

Om te weten wat de hoogte is van het nabestaandenpensioen uit de pensioenregeling bij de werkgever, in de tweede pijler, kan er een testcase worden bekeken op www.mijnpensioenoverzicht.nl

Het Nibud heeft duidelijke overzichten om inzicht te krijgen in de gehele financiële situatie van alle drie de pijlers. Ook heeft het Nibud tools ontwikkeld zoals de tool 'Bereken uw recht' of persoonlijk budgetadvies. Door tijdig te checken of het nabestaandenpensioen en andere inkomsten voldoende zijn voor de achterblijvende partner, om de lasten te kunnen blijven betalen na het overlijden van de partner, kunnen schrijnende situaties worden voorkomen.

Met deze animatie heeft u een beeld van het nabestaandenpensioen in de pensioenregeling. En het belang van goede communicatie hierover. De regels voor het nabestaandenpensioen gaan in op het moment dat de pensioenregeling wordt omgezet naar het nieuwe pensioenstelsel. Maar uiterlijk 1 januari 2028.

Meer weten? Ga dan naar werkenaanonspensioen.nl

[Eindleader]

Deze informatie wordt u aangeboden door de initiatiefnemende partijen van werkenaanonspensioen.nl.

Op werkenaanonspensioen.nl vindt u informatie van, voor en door partijen die betrokken zijn bij de overgang naar het vernieuwde pensioenstelsel.