Verdelen van financiële mee- en tegenvallers

Het verdelen van financiële mee- en tegenvallers in de flexibele premieregeling gaat op een andere manier dan in de solidaire premieregeling.

Rendementstoedeling

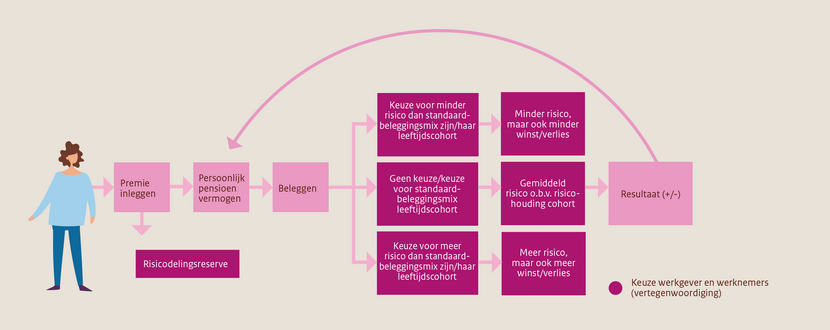

Er is een directe relatie tussen de beleggingen en het rendement van de deelnemer. De mate waarin deelnemers beleggingsrisico lopen is van invloed op de (verwachte) hoogte en schommelingen in de pensioenuitkering.

Hoeveel risico deelnemers kunnen en willen lopen verschilt per leeftijdsgroep. De verzekeraar of PPI streeft ernaar van de deelnemers, gewezen deelnemers, pensioengerechtigden of hun vertegenwoordigers zo veel mogelijk duidelijkheid te krijgen over hun doelstellingen en risicohouding. Vervolgens wordt mede aan de hand van de risicohouding een beleggingsmix voor het betreffende leeftijdscohort bepaald.

Extra keuzemogelijkheden binnen de flexibele premieregeling

U kunt – als uw verzekeraar/PPI dit aanbiedt - bij de vormgeving van de pensioenregeling aan uw werknemers meer keuzevrijheid bieden uit beleggingsprofielen. Deze keuzevrijheid bestaat eruit deelnemers zelf te laten kiezen uit bepaalde beleggingsprofielen of door het (binnen kaders) geven van beleggingsvrijheid.

Financiële mee- en tegenvallers worden op basis van de behaalde rendementen direct verwerkt in de persoonlijke pensioenvermogens.

Risicotoedeling

In tegenstelling tot de solidaire premieregeling kent de flexibele premieregeling een scheiding tussen de opbouw- en de uitkeringsfase. De flexibele premieregeling kent in de basis een individuele risicotoedeling.

Risicodeling In de opbouwfase

De uitzondering op de individuele toedeling van risico of delen van risico’s via de risicodelingsreserve is het micro- langlevenrisico: verzekeraars mogen dit risico tussen de opbouw- en uitkeringsfase delen over de gehele populatie. Voor PPI’s geldt dat zij risico’s van overlijden en arbeidsongeschiktheid niet zelf mogen verzekeren; zij brengen deze risico’s onder bij een verzekeraar.

Risicodeling in de uitkeringsfase

In de uitkeringsfase kan een collectieve uitkeringskring (toedelingskring) gevormd worden voor het delen van bepaalde risico’s, waarbij iedere deelnemer een gelijke bij- of afschrijving van de resultaten op zijn of haar kapitaal krijgt. De collectieve toedelingskring (of uitkeringscollectief) bestaat uit pensioengerechtigden en optioneel kunnen de (gewezen) deelnemers vanaf de laatste 10 jaar voorafgaand aan de pensioenrichtleeftijd instromen in de collectieve toedelingskring.

Binnen de flexibele premieregeling wordt - naast een variabele pensioenuitkering – ook een vaste uitkering aangeboden.

Bij een vaste pensioenuitkering wordt op het moment van inkoop van deze uitkering door omzetting van de belegde premies/ kapitaal bij de verzekeraar, zowel het (micro- en macro) langlevenrisico als het rente- en beleggingsrisico door de verzekeraar overgenomen. Om deze reden is het delen van risico’s in de uitkeringsfase alleen van toepassing als wordt gekozen voor een variabele uitkering.

Het delen of verzekeren van het micro-langlevenrisico in de uitkeringsfase is verplicht. Dit kan op verschillende manieren:

- Via de toedeelregels binnen de collectieve toedelingskring

Ingeval een werkgever het risico niet bij de collectieve toedelingskring wil leggen is het verzekeren van dit risico een alternatief. Dit heeft gezien de verzekeringskosten mogelijk een lagere aanvangsuitkering tot gevolg ten opzichte van het delen van het risico binnen de collectieve toedelingskring.

- Het risico delen over de gehele populatie

Het delen van het micro-langlevenrisico tussen de actieve deelnemers, gewezen deelnemers én de pensioengerechtigden.

- Risicodelingsreserve

Ook het macro-langlevenrisico kan worden gedeeld via de toedeelregels binnen de collectieve toedelingskring of een risicodelingsreserve, maar dit is niet verplicht. Als dit risico niet wordt gedeeld, dan wordt dit door de individuele deelnemer zelf gedragen.

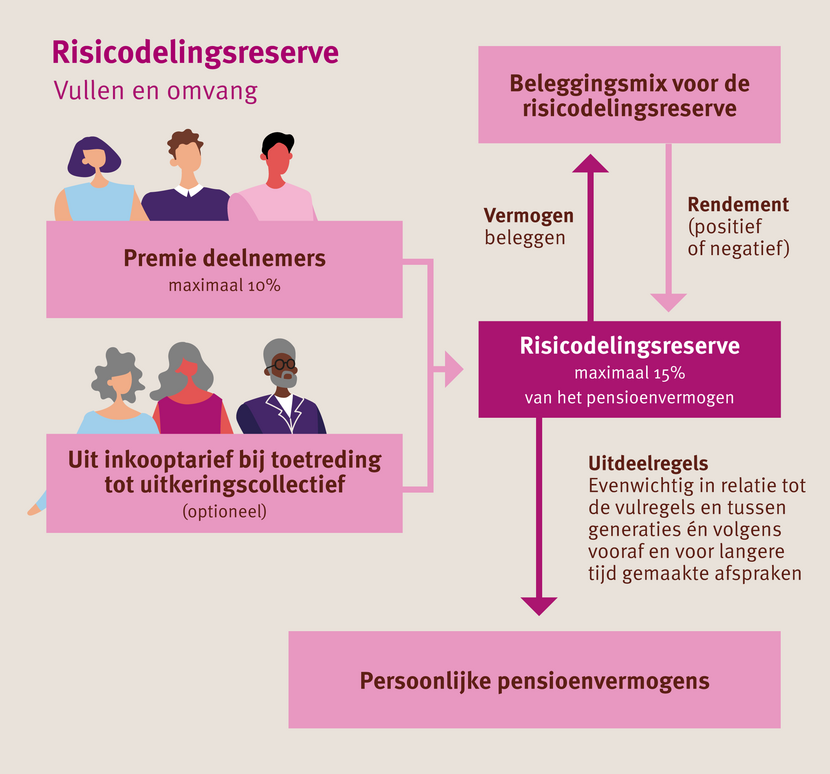

Risicodelingsreserve (optioneel)

Door het inrichten van de risicodelingsreserve – een afgescheiden vermogen - kunnen financiële schokken worden opgevangen en sommige risico’s tussen generaties collectief gedeeld. Deze risicodelingsreserve kan fungeren als een buffer, maar is niet verplicht. De risicodelingsreserve kan worden gevuld vanuit de premie of uit het inkooptarief bij toetreding tot het uitkeringscollectief.

De keuze om een risicodelingsreserve in te richten en voor welke doelen u deze reserve wilt inzetten is aan de werkgever en werknemers(vertegenwoordiging). De afspraken over de risicodelingsreserve dienen voor langere tijd (minimaal 5 jaar) te worden vastgesteld. Dit voorkomt dat de reserve uiteindelijk voor andere doeleinden wordt ingezet dan vooraf beoogd.

De technische en financiële inrichting van de risicodelingsreserve conform uw doelstellingen behoort tot de verantwoordelijkheid van de verzekeraar/PPI. Zij moet de evenwichtigheid van de keuzes kwantitatief onderbouwen met analyses en afwegingen.